近期,半导体、机器人、人工智能、信息技术等科技领域的并购重组,成为市场热点。在一系列政策的扶持下,科技行业并购重组正成为资本市场的重头戏。

网炒股配资的门槛非常低,一般仅需几千元即可参与。这使得普通投资者也能轻松参与股票投资,实现财富增值。

本文全面梳理A股市场科技领域的并购案例以及发展趋势,对科技企业并购的重要意义以及对上市公司二级市场、财务方面的影响进行梳理,同时挖掘出一批优质的潜力股。

并购重组按下“提速键”

据证券时报·数据宝统计,以最新披露日统计,今年以来(截至10月23日,下同),以TMT为主(包含电子、计算机、通信、软件、半导体、传媒、互联网等行业)的科技领域并购重组案数量(去重)创2021年以来新高,占全部并购案的比例达到17.03%,创2020年以来新高。

科技领域的并购案例中,跨界并购及并购半导体公司数量显著增加。今年以来,有10家公司披露半导体并购案最新进展,其中双成药业、富乐德、晶丰明源并购标的均属于半导体公司。

从全球范围来看,科技领域的并购活动一直是最多的。为推动技术进步和稳固市场地位,科技巨头通常会不断寻求优质标的进行并购,以加强科技创新和提高竞争力。

国际评级机构路孚特(Refinitiv)的数据显示,今年上半年全球完成并购交易金额前三的产业分别是高科技、能源、金融,其中高科技产业并购金额同比增长44%,去年同期该产业排在第二位,位居能源产业之后。

从国内来看,以Wind二级行业进行统计,今年前三季度,技术设备与硬件、软件与服务、半导体与生产设备、媒体以及电信服务的并购交易规模高达2000亿元(包括已完成的境内并购、出/入境并购案),与去年同期相比基本持平,但半导体领域的并购金额超600亿元,同比增加超25%。

9月24日,证监会发布《关于深化上市公司并购重组市场改革的意见》(即“并购六条”),激发A股公司并购重组积极性。

“并购六条”发布以来,已有19家公司披露拟进行重大资产重组,数量占年内总数的近20%。如10月23日,禾信仪器、金鸿顺、因赛集团公告重大资产重组,股票停牌;10月22日,也有3家公司披露重大资产重组,包括晶丰明源、一汽解放、一汽富维。

产业整合推动科技领域并购

以半导体上市公司为例,目前A股有相关上市公司158家,但千亿以上市值的仅有6家,大而强的企业少,小而美的企业多。通过并购做大做强,符合半导体产业的整体利益。

从产业角度看,美国半导体行业协会预测,2022年~2032年中国内地半导体产能增速为86%,低于美国的203%。首创证券指出,2023年中国内地半导体收入仅占全球的7%,与第一名的美国相比有较大的距离。与美国相比,无论产能扩张速度还是收入占比,中国内地半导体产业还有很大的成长空间。

从国产替代角度看,2023年主要半导体前道设备国产化率低于个位数。国产半导体设备虽然在成熟制程上基本已经突破,但在先进技术节点仍有待突破。

清科研究中心最新发布的报告表示,经济层面,我国经济进入高质量发展阶段,部分行业步入成熟期,存量竞争加剧,行业整合需求提升;资本市场层面,IPO阶段性收紧,二级市场估值回调,为企业并购提供了可行性;企业层面,头部企业成长壮大已具备并购的实力和基础,并开启全球化布局,逐步登上国际舞台。

从全球范围来看,科技领域并购重组屡见不鲜。尤其是美股市场,并购是美国科技行业的主旋律,自上世纪90年代以来,美国股市迎来了数次并购浪潮,最成功的科技并购包括Meta和WhatsApp、IBM和Red Hat、微软和动视暴雪、微软和LinkedIn之间的交易等。

微软在2022年通过收购动视暴雪,使其Xbox在游戏市场中占有优势。AMD和赛灵思的结合使得AMD的高效能CPU和GPU形成互补,以创建多元化且强大的技术组合。

成功案例的四大特征

并购重组是为了实现多方共赢。深圳交易所此前表示,对于规范程度相对较差、交易执行能力较弱的“壳公司”盲目跨界并购交易从严监管,严厉打击“借重组之名、行套利之实”等市场乱象。梳理历史并购重组案例,失败的也并不少见,具备哪些特征的并购案更能获得市场认可?综合分析显示,科技领域成功并购案主要呈现以下四大特征:

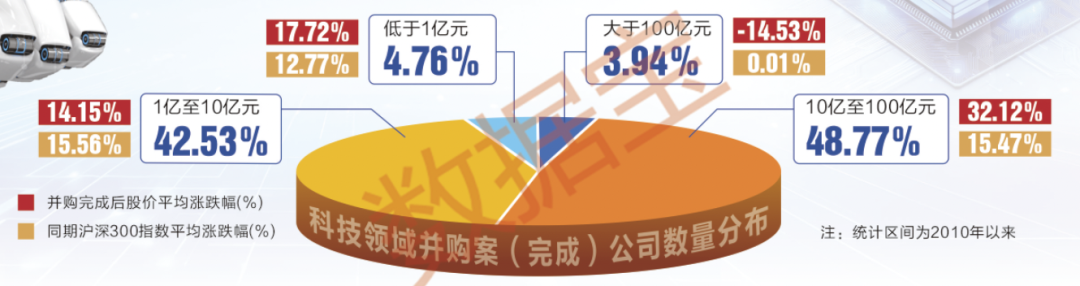

第一,交易金额在10亿元至100亿元的并购案占比较高。从完成并购重组的交易规模来看,以2010年以来(首次披露日)数据进行统计,交易金额在10亿元至100亿元的案例数量占比最高,整体接近49%,其次是交易金额在1亿元到10亿元,案例数量占比42%左右;交易金额超过100亿元的公司数量占比最低。需要补充的是,并购交易金额在10亿元至100亿元的上市公司,自完成并购以来,平均涨幅最高,超过30%,且大幅跑赢同期沪深300指数;并购金额超百亿的上市公司,表现最弱。

第二,科技领域并购案交易金额较低。从公司自身来看,自2010年至今,科技领域的并购重组完成率接近65%,已完成的并购案平均每笔交易金额接近24亿元,失败案例平均每笔交易金额接近30亿元。科技领域的并购交易金额比其他并购案更低,后者平均超过40亿元。

第三,作为出让方的并购完成率较高。完成科技领域并购重组的案例中,上市公司大多扮演竞买方的角色,其中七成并购案属于竞买方,三成属于出让方。从完成率来看,上市公司作为出让方的并购完成率较高,超过70%,作为竞买方的完成率接近63%。

第四,中央国有企业并购完成率较高。按公司属性划分,中央国有企业并购完成率较高,超过70%,地方国有企业并购完成率超过52%。由于中央国有企业通常拥有较强的资金实力和资源优势,这使其在并购过程中能够提供充足的资金支持和资源整合能力。

“1+1>2”效果显著

从业绩维度来看,上市公司无论是以何种方式进行并购,做优做强做大、改善财务状况的目标是一致的。以完成科技领域并购案的公司为样本,据数据宝统计,除市值规模提升显著外,相关公司的盈利能力、成长性以及研发强度等指标均有不同程度的提升。

从盈利能力来看,相关公司首次披露并购前一年平均毛利率在27%左右,完成并购后的第一年及第二年,平均毛利率分别提升至28.14%、27.87%,毛利率均有不同程度提升。

从成长性来看,相关公司首次披露并购前3年净利润复合增速在10%左右,并购完成后第一年净利润增速均值超过65%,第二年净利润增速均值超过50%,并购对业绩的提升效果显著。

从研发强度来看,相关公司在完成并购后的第二年,研发强度明显提升,平均提升近1个百分点。

与非科技领域并购相比,科技领域并购的公司在成长性及研发强度方面均优势明显。另外,科技领域并购案中,半导体相关公司的业绩成长性有明显的改善。

优质的科技公司不仅能带动业绩增长,还能促进技术创新和产业升级,实现“1+1>2”的并购效果。比如韦尔股份2018年及以前的年度净利润均低于2亿元,在2019年定增收购北京豪威85.53%股权、思比科42.27%股权和视信源79.93%股权后,2020年及2021年,公司净利润均超过25亿元。易成新能在2017年及2018年连续亏损,2019年定增收购开封炭素100%股权后,当年净利润扭亏为盈,2022年以来公司净利润再度恢复正值。

股价表现方面,以交易金额超过10亿元的并购案来看,紫光国微、中际旭创、比亚迪、韦尔股份等完成并购至今,股价涨幅均超200%。比如,韦尔股份于2019年1月完成“竞买芯能投资及芯力投资各100%股权”,交易金额16.87亿元,完成至今股价涨幅超过400%,同期沪深300指数涨幅低于30%;长电科技于2015年8月完成对星科金朋100%股权的收购案,交易金额47.8亿元,完成至今股价涨幅超过120%,同期沪深300指数涨幅低于20%。

五类公司并购预期强

随着政策的支持和市场环境的变化,可以预见,一些公司将因并购预期而成为资本市场焦点。或因行业整合,或因自身战略发展,或因政策的鼓励和支持,一些具有并购预期的公司都有可能实施相关计划。总体来看,具有重组预期的上市公司有以下五类:

第一,因外部市场环境变化以及中介机构被处罚等特殊原因导致终止重组,2023年来合计有91家公司,如纬德信息、高新发展、路畅科技等。这些公司未来或有重启并购的可能。

第二,上市公司实控人曾承诺解决同业竞争或重组,如中青宝、山东华鹏、海科新源等。2022年11月,中青宝曾公告拟收购广州宝云100%股权,解决同业竞争问题。不过,时隔一年后,中青宝就宣布终止收购事项。

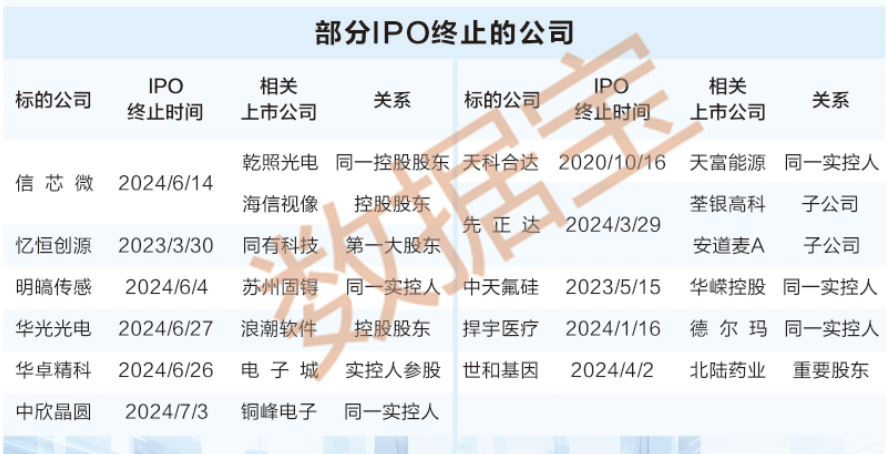

第三,上市公司同一实控人旗下公司IPO受阻后,或转而谋求“类借壳上市”。如乾照光电、海信视像、同有科技、苏州固锝、浪潮软件等。海信视像曾拟分拆控股子公司信芯微上市,但于今年6月撤回IPO。信芯微为国内领先的显示芯片设计公司,海信视像持有信芯微54.95%的股份。

第四,上市公司易主后,存在新实控人注入资产的预期。数据显示,今年以来,包括中国长城、创元科技、茂化实华、安纳达、大富科技等超90家公司实控人发生变更,其中科恒股份、大富科技、普路通、安纳达等实控人由自然人变更为国有企业。

第五,实控人或控股股东有优质科技类资产,相对容易注入到上市公司。如,澳柯玛控股股东旗下的芯恩青岛,麦克奥迪控股股东亦庄投资旗下的国望光学、科益虹源、国科精密等。此外,央企控股类以及深圳国资、上海国资旗下优质资产也众多。

38只个股具备并购潜力

政策支持和鼓励上市公司加强产业整合,进一步激发并购重组市场活力。浙商证券表示,科技行业的并购重组有利于企业实现快速发展、跨越技术门槛,将成为并购重组的关键领域。一些具有一定规模的上市公司现金较为充裕,同时又因业绩增速压力、行业地位受挑战、市场认可度偏低等因素,可能存在产业链内部并购重组的诉求。那么哪些上市公司可能成为被并购的标的呢?

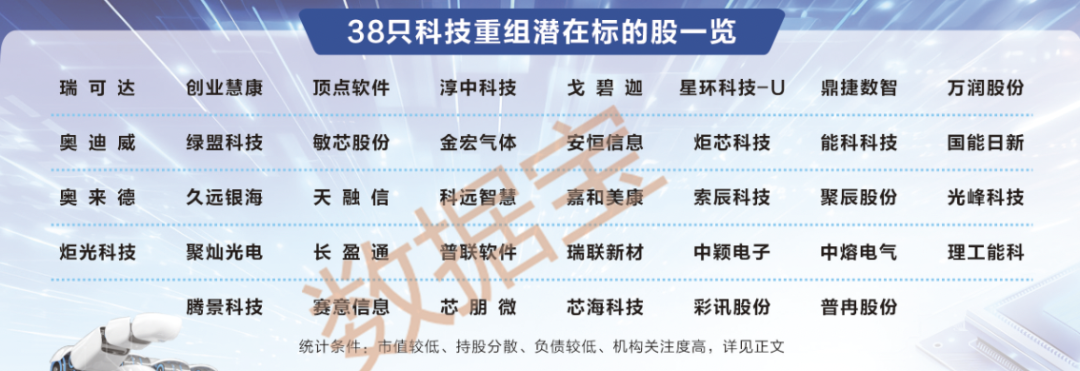

数据宝从计算机、通信、电子等高科技密集度较高的行业中,结合以下条件:市值较低(总市值低于100亿元)、持股分散(第一大股东持股低于30%,前十大股东持股低于60%)、负债较低(资产负债率低于50%)、机构评级在5家以上。经统计,合计有38只个股入选并购潜力股。

从二级市场表现来看,上榜个股9月18日以来,平均涨幅超52%,表现远强于大盘。瑞可达股价已翻番,戈碧迦、奥迪威、安恒信息涨幅均超80%。

上述中小市值潜力股多数是细分领域的佼佼者。比如,聚辰股份是全球排名第三的EEPROM芯片供应商,也是中国EEPROM龙头企业;炬光科技在国内高功率半导体激光产业处于领先地位。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

校对:赵燕股票配资公司工作